棉花期权将助推企业风险管理全面升级

2019年是金融创新的大年。1月28日,棉花、玉米、橡胶期权将同步上市,期货期权数量扩容到6个,我们终于步入了“期权时代”。期权,是国内资本市场的一员新兵,也是国际市场上的一员老将,有神秘、有争议、有赞美也有误解。

期权将怎样服务实体经济呢?

从国际经验来看,在生产、贸易和消费中,利用金融工具来交易和转移风险,从而更好地规划实体运营、抵挡价格波动,已经越来越深地融入了企业的基因中。事实上,不仅仅是企业,很多政府机构尤其是农业部、矿业部等都会有计划地交易期权。

从国内实践看,棉花期权将为整个产业链提供新一代风险管理工具,将有助于推动行业整体升级。棉农可以参与“保险+期货”项目,得到一份稳定的种植收入。贸易商可以通过看涨期权来防止上游采购合同违约,也可以通过看跌期权防止下游销售合同违约。消费商则可以通过三腿期权降低资金沉淀,应对价格上涨。不论在哪个环节,库存过多或过少,都可以用期权补上。

传统的贸易模式不断受到挑战,新的理念、技术和方法渗入行业,期权将带来风险管理的全面提升。可以说,没有期权的市场是“断脚”的市场;不懂得期权的企业,也将步履艰难。

从不同视角来看期权

1.用“工具”的思维对待期权。期权不是什么高科技,它就是把自行车换成了汽车,摸熟了就发现没那么复杂。作为工具它帮我们实现更精准的风险定价和转移,没有“好期权坏期权”,只有“好司机差司机”。

2.用“保险”的思维对待期权。每年一号文件的“保险+期货”模式就是典型的例子,新湖期货最早创新并持续参与这一模式,为棉农、胶农、糖农……带来了稳定的收入预期。

3.用“贸易”的思维看待期权。贸易中,除了价格战,能否有一些差异化的服务来留住客户——例如,我的东西是贵一点,但是“七天内可以无理由退货”,“一个月内如果降价补差价”。期权的本质就是“一句承诺”,为这一句话订个价钱,让贸易变得更顺畅。

4.用“整体”的思维看待期权。既然做了套保,就不应囿于一个期权的损益,而是着眼于整个“现货+期货+期权”的组合的损益。这样我们就不会被“奇瑞被期权坑了”之类的谣言迷惑。

下面通过两个具体例子来看企业如何通过棉花期权管理价格风险:

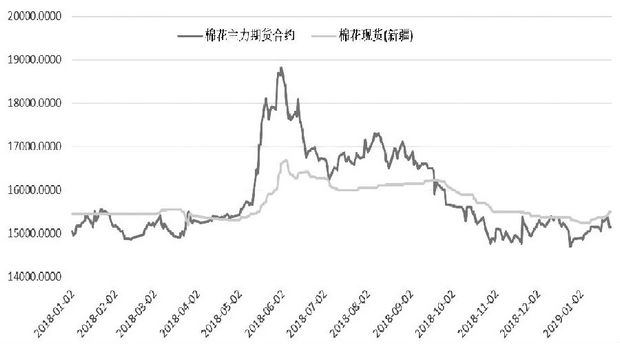

上图为2018年年初至今的棉花期现市场行情走势,从2018年的数据来看,棉花期现市场价格的相关性达到84%,整体来看2018年棉花现货市场整体波动远小于期货市场。从基差角度来看,几个重要的保值周期内,基差变化都是对产业客户套期保值有利的:包括5月的大幅上涨行情,6月的大跌行情,7月下跌后的反弹行情以及9月开始的持续下跌行情,具体情况在下面的两个案例中详细讲解。

一是棉纱厂使用虚值期权防范未来采购价格大幅上涨的风险。

某棉纱厂有长期采购棉花的需求,2018年5月在棉花价格经历一段较长时间的平稳运行后,企业担心未来棉花波动可能会加大,企业想规避未来采购价格上涨的风险,同时愿意承担采购成本小幅上涨的风险,主要想规避价格大涨的极端风险,所以棉纱厂决定使用虚值看涨期权进行保值。棉纱厂在15400元/吨买入执行价为16940元/吨(虚值10%)的一个月周期看涨期权,由于当时棉花波动率处于历史低位,买入期权的波动率报价也处于极低的位置,该期权权利金仅为9.75元(0.06%)(权利金由BSM模型计算得出)。企业以非常低的成本规避了10%以上的“黑天鹅”风险。

期权到期时价格大幅上涨至18800元/吨,期权产生赔付(18800—16940)= 1860元,赔付率高达190倍。结合现货价格变化来看,保值周期内现货价格上涨1300元左右,粗略估算套保总体效果客户企业可产生盈利560元。客户企业不但通过低成本期权规避了“黑天鹅”风险,还赚取了基差变化带来的收益。

二是贸易商使用看跌领口期权防范库存贬值风险。

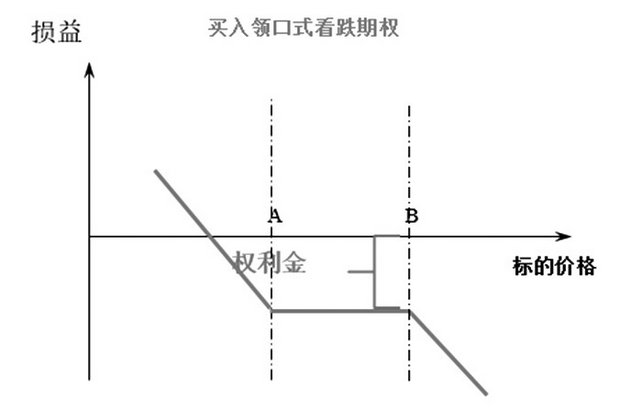

某棉花贸易商有长期采购棉花的长单,2018年7月开始其采购与销售轧差计算后仍有现货库存敞口。由于市场看跌棉花价格,贸易商较难快速处理其现货库存,想保护其库存贬值风险。其认为棉价下跌空间较大,同时棉价即使反弹也较难达到前期高点17500元/吨。由于前期期货价格反弹幅度较大,而现货价格基本保持平稳,基差扩大有利于看跌期权的套保操作。8月下旬,企业在16900元/吨时入场看跌领口期权,买入执行价16900元/吨的看跌期权同时卖出17500元/吨的看涨期权,一个月周期权利金成本为230元(1.36%)。

后期期货价格小幅反弹至17200元/吨后又进入下跌行情,9月19日期权到期时盘面价格为16000元/吨,产生赔付900元。该保值周期内现货价格基本保持平稳,综合套保效果较好。

通过以上例子,我们看到,通过合理应用期权工具,实体企业有效化解了面临的市场风险。当前的市场状况和策略应对如何呢?

2018年抛储结束后剩余国储库存进入低库存区间,但商业库存却处在历史高位,主要源于国储库存向社会库存转移,而市场并未将库存完全消化造成商业库存堆积,成为目前施压棉价的主要因素。同时产业链下游坯布企业库存压力很大,中美贸易摩擦市场对于2019年的需求预期仍悲观,需求端低迷表现使得棉花商业库存消化进度并不理想。

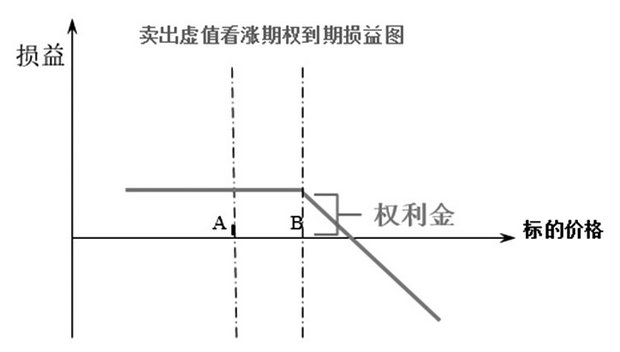

目前棉花价格经历2018年下半年的持续下跌已经来到历史低位。对于产业链下游库存压力较大的坯布企业,在有现货库存备兑的背景下,如果预期后期棉花波动较低,可尝试在价格短期小幅反弹后卖出虚值看涨期权,收入权利金来降低库存成本。假设期货现价15300元,卖出一个月虚值4%执行价15912元的看涨期权可收入权利金70.33元(0.46%)。后期如果棉花期货价格上涨不超过15912元,到期可收入全部权利金来增强收益。

总体上,棉花期权上市,建议企业适量参与,避免复杂设计,交易中应始终坚持把风险控制放在企业经营的首位,好的期权为企业减小风险,而不是增加风险。

来源:期货日报 作者:程刚