巧用期权领口策略控制回撤

9月24日,国务院新闻办公室举行新闻发布会,中国人民银行、国家金融监管总局、中国证监会主要负责人介绍了金融支持经济高质量发展有关情况。降准降息、降低房贷利率等多项重磅政策同时推出,提升了市场情绪、提高了交易信心,随后A股出现罕见的放量大涨行情。

自9月24日至10月8日6个交易日,上证50、沪深300、中证500、中证1000涨跌幅分别为27.20%、32.47%、36.95%、38.77%。从资金面来看,成交额较前期明显放大,上证50、沪深300、中证500、中证1000日均成交额为1562.70亿元、5203.16亿元、2648.68亿元、3071.78亿元,换手率也处在较高水准。国庆节前五个交易日资金均表现为净主动买入,节后有部分资金止盈卖出。

本轮行情具有启动位置低、涨速快、成交量明显放大且换手率高等特征,与1999年的“5·19行情”、2008年底、2014年底与2019年初的由一揽子政策驱动的快速上涨行情有许多相似之处。此类由政策驱动的快速放量上涨行情在初期大涨后往往会进入震荡调整期,虽有政策托底,短期内大幅下跌可能性较小,中长期走势依旧偏多,但仍需要后续基本面持续改善才能真正反转进入牛市。A股10月8日后的走势也验证了这一点,10月9日股市获利回吐,成交量下降,多空分歧加大,进入震荡整理。

对于持有股指或ETF现货头寸的投资者,在“价波双降”的行情下,利用期权领口策略控制回撤不失为一个好的选择。

领口策略主要由三个部分组成,一是持有标的,二是买入看跌期权,为我们标的的下跌风险进行保险,三是卖出上方看涨期权以降低第二部分保护性看跌期权持仓成本。领口策略适用于在中长期看好并打算持续持有标的,在保护性看跌期权的基础上卖出看涨期权降低看跌期权这一“保险”的成本。

对领口策略中看跌期权行权价选择问题,当预计标的价格小幅下跌或者是横盘震荡,则选择浅虚值看跌期权节约成本。而若预计未来突发事件会导致标的出现较大跌幅时,可以选择深度虚值的看跌期权。由于深度虚值的看跌期权权利金较低,同样的资金可以购买数量更多的深虚值看跌期权,这意味着在标的价格下跌时,投资者可能获得更高的收益用来对冲标的下跌带来的损失。值得注意的是,对于领口策略来说,标的和买入看跌期权、卖出看涨的比例为1∶1∶1,而选择买入数量更多的深虚值看跌期权,将会导致组合风险敞口变化,亏损和收益都有可能变大,并不是标准的领口期权。

看涨期权行权价同样也可根据对未来走势的判断来确定,但因为一旦卖出看涨期权会锁定利润上限且标的大幅上涨卖出看涨期权损失较大,所以通常选择虚值程度较高的期权。

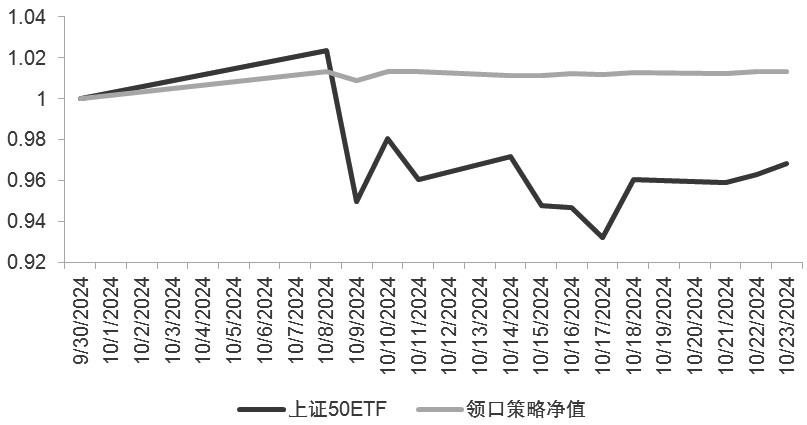

以上证50ETF期权具体举例,由于担心国庆假期期间突发事件风险和本轮上涨的持续性,但中长期仍看好上证50ETF,投资者选择通过领口策略进行保护。在国庆节前一个交易日即9月30日选择以收盘价买入50ETF沽2024年10月2900这一浅虚值看跌期权。由于当天50ETF大幅上涨,当天并不存在虚值看涨期权,因此选择卖出50ETF购2024年10月2900这一行权价最高的看涨期权,此时标的价格为2.909。持有这一领口策略至10月23日到期,该组合净值变化为:上证50ETF收益率为-3.16%,最大回撤为8.93%;领口策略收益率为1.34%,最大回撤为0.44%。

图为领口策略净值

可以看到,领口策略在收益率高于单纯持有标的的情况下,回撤也明显优于单纯持有50ETF。综合来看,在急涨后整理等待后续政策或基本面好转的情况下,相比单纯持有标的,我们更推荐期权领口策略。

来源:期货日报 作者:周小舒 揭婷